El esperanzador dato de inflación americano publicado el pasado 10 de noviembre alentó las bolsas mundiales con subidas de hasta el 7,35% en el caso del Nasdaq americano. La más que esperada noticia de que la inflación haya podido ver ya sus máximos ha devuelto la confianza sobre el mercado, pero, ¿ha llegado ya el momento perfecto para invertir?

Si esta es la pregunta que te ronda la cabeza a la hora de invertir, este artículo te puede resultar de utilidad. Ante este tipo de preguntas tan complicadas de responder, muchas veces resulta que en la simpleza suele encontrarse la mejor solución, y aquí precisamente es donde reside la reflexión que te animamos a que realices con este artículo.

Qué podría pasar si tratamos de perseguir el momento de mercado perfecto

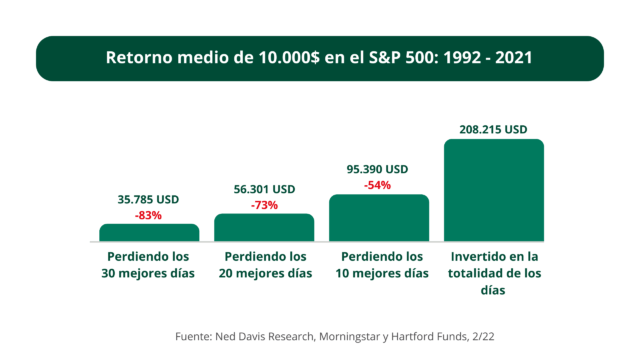

Lamento decirte que si te encuentras analizando cual va a ser el dato o la noticia que finalmente dé el empujón definitivo a las bolsas globales, esto podría resultarte caro. Un estudio elaborado por Hartford Funds que recopila datos entre 1992 y 2021 ha revelado que perderte simplemente los 10 mejores días del año, puede repercutir en tu rentabilidad un 54%. Esto quiere decir que si en tu intento de realizar una entrada perfecta dejas atrás las diez mejores sesiones, ese análisis te ha podido costar la mitad de rentabilidad respecto a un inversor que decidió mantenerse en mercado.

Para entender la facilidad con la que perderte esos 10 días puede ocurrir, vamos a utilizar como ejemplo la subida vivida el pasado 10 de noviembre. La euforia alcista tras el positivo dato de inflación en Estados Unidos ha incluido ese día entre los 10 mejores del año. Es decir, un dato que se publica mensualmente, resulta que este mes rompe todo tipo de pronóstico y hace disparar las bolsas globales. La complejidad que define la detección de este tipo de jornadas suele tener un denominador común, y es que todos y cada uno de ellos, suelen aparecer sin que nadie se lo espere. Si este intento de timming perfecto te llevase, además, a dejarte fuera de los 20 mejores días, hablamos de que tu rentabilidad sería un 73% inferior a la de alguien que prefiera no mirar siquiera el comportamiento de sus fondos. Yendo un paso más allá, si resultas quedar fuera de las mejores 30 sesiones del año, tu rentabilidad estaría un 83% por debajo.

Como ha actuado históricamente el ser humano

Pese a que pueda parecer una lógica sencilla, el hecho de mantenerse dentro del mercado en todo momento, en la práctica no lo es. El ejemplo más claro lo podemos observar en las pautas de comportamiento que ha tenido el ser humano a lo largo de la historia.

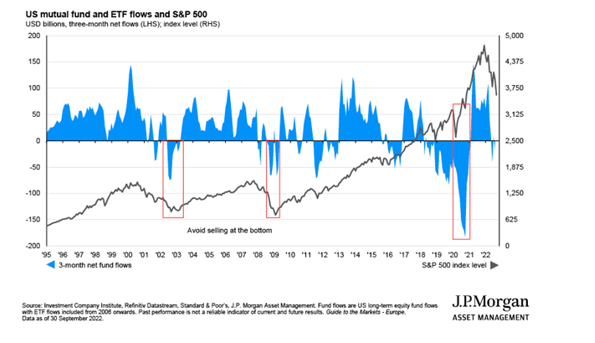

En este gráfico se puede observar dos variables; las líneas sombreadas de azul representan las entradas/salidas de capital en el S&P 500 (eje izquierdo) y la línea sombreada de negro representa la evolución del S&P 500. La principal conclusión que podemos sacar de más de 25 años de historia es que estamos programados para vender cuando las bolsas alcanzan sus mínimos y comprar cuando se acercan a sus máximos. Parece que nuestro subconsciente nos puede llevar a tomar decisiones equivocadas.

Utilizando los ejemplos mostrados hasta ahora, si decides tratar de buscar el momento perfecto de invertir, y una vez te has aventurado terminas saliendo por ver tu cartera en mínimos, puedes verte en la situación de volver a mercado cuando los mejores días ya han pasado. Así, puedes terminar en un bucle, en el cual se vuelva complicado obtener la rentabilidad del mercado al que se persigue.

Es importante destacar que no todas las bolsas a nivel global funcionan de la misma manera que el S&P 500, y que este estudio pudiera no resultar de la misma manera en los demás mercados de renta variable. Además, rentabilidades pasadas no garantizan rentabilidades futuras. Por ello, es importante que, siempre que puedas, acudas a tu gestor de confianza y analices cuál es tu perfil inversor y te resuelva cualquier duda.

¿Sigues buscando el momento perfecto?

Llegados a este punto, esperamos que hayas podido reflexionar acerca de la propia pregunta con la que empezábamos este artículo. Pese a que, por desgracia, el momento perfecto para invertir en bolsa no exista, las diferentes lecturas que podemos sacar de más de 25 años de historia pueden hacernos enfocar la misma pregunta desde un punto de vista distinto. Es importante remarcar que lo expuesto en este artículo no trata de eximir de riesgo a la inversión en renta variable, ni mucho menos, simplemente trata de exponer los datos que históricamente ha ido revelando.

Desde el Grupo Caja Rural nos adaptamos a tu tipo de perfil tratando de ofrecerte las mejores opciones posibles dependiendo de tu situación personal y necesidades. Por ello, te animamos a que contactes con tu gestor u oficina más cercana para que te ayude a tomar tus decisiones de inversión.